每经编辑 叶峰

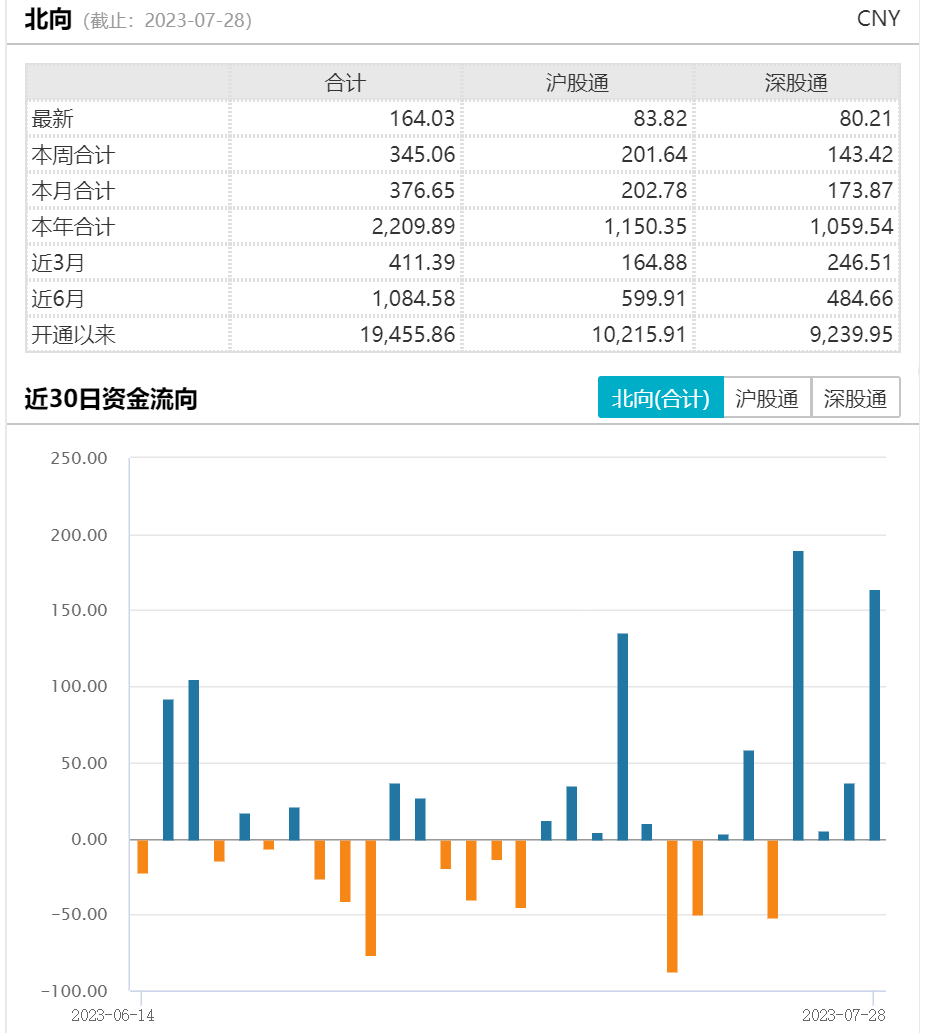

7月28日,A股三大指数集体大涨,沪指涨1.84%,收报3275.93点;深证成指涨1.62%,收报11100.40点;创业板指涨1.62%,收报2219.54点。市场成交额显著放大,达到9483亿元。北向资金全天大幅净买入164.03亿元,其中沪股通净买入83.82亿元,深股通净买入80.21亿元,本周第二次单日加仓超百亿,全周累计净买入345亿元,单周净买入额创1月20日以来新高。

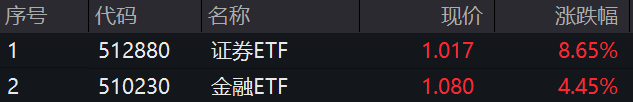

盘面上来看,证券板块全线领涨,行业龙头中信证券2020年7月以来首次成功封涨停报收,中国银河、天风证券、信达证券、太平洋等同样涨停,创业板东方财富涨超10%。大金融板块银行股和保险股也表现不俗,信心得到极大提振。金融IT相关概念股表现亮眼,财富趋势、指南针20cm涨停,大智慧、金证股份、顶点软件涨停,同花顺、安硕信息等大涨。

来源:Wind

7月28日“牛市旗手”证券板块引领全市场暴涨,“证券一哥”中信证券2020年7月以来首次成功封涨停,在情绪面无疑是给市场注入了一剂“强心针”,大金融板块银行和保险或联动受益。证券ETF(512880)全天收涨8.65%,金融ETF(510230)全天收涨4.45%。

来源:Wind

政策面上,7月24日,政治局会议明确“要活跃资本市场,提振投资者信心”,预计更多资本市场利好政策或将加速出台。本次政治局会议是历史上首次提出“要活跃资本市场,提振投资者信心”,此前主要提法是“推进或保持资本市场平稳健康发展”。只有在2018年10月底会议上提到“激发市场活力”,2018年10月也对应股市底部位置。

此外,27日科技部副部长吴朝晖、央行副行长张青松和工信部有关负责人集体发声“金融支持科技创新、做强做优实体经济”;国家金融监督管理总局在7月27日的银行业保险业2023年上半年数据发布会上表示“将抓好前期出台的各项政策落实,加大对扩大内需的金融支持力度,强化重点领域和薄弱环节的金融支持,全力推动经济持续回升向好”,均表示出政策端重视经济增长、大力支持促内需的态度,市场对于经济增长及资本市场向好的预期均有所抬升,对于“股市旗手”的证券板块构成一定利好。

基本面来看,2023Q2证券市场回调,三大指数平均下降5%。证券行业景气度回升,2023Q2日均股基交易额11219亿元,同比+8%,环比+13%;两融日均余额16159亿元,同比+3%,环比+3%。一级市场方面,IPO和债承规模大幅改善,23Q2IPO规模1446亿元,同比+10%,环比+122%;债券承销规模33856亿元,同比+17%,环比+31%。业绩方面,多家证券公司已发布业绩预增公告,行业整体净利润延续一季度增长势态。招商证券预计2023年上半年全行业归母净利润同比增速为19%。

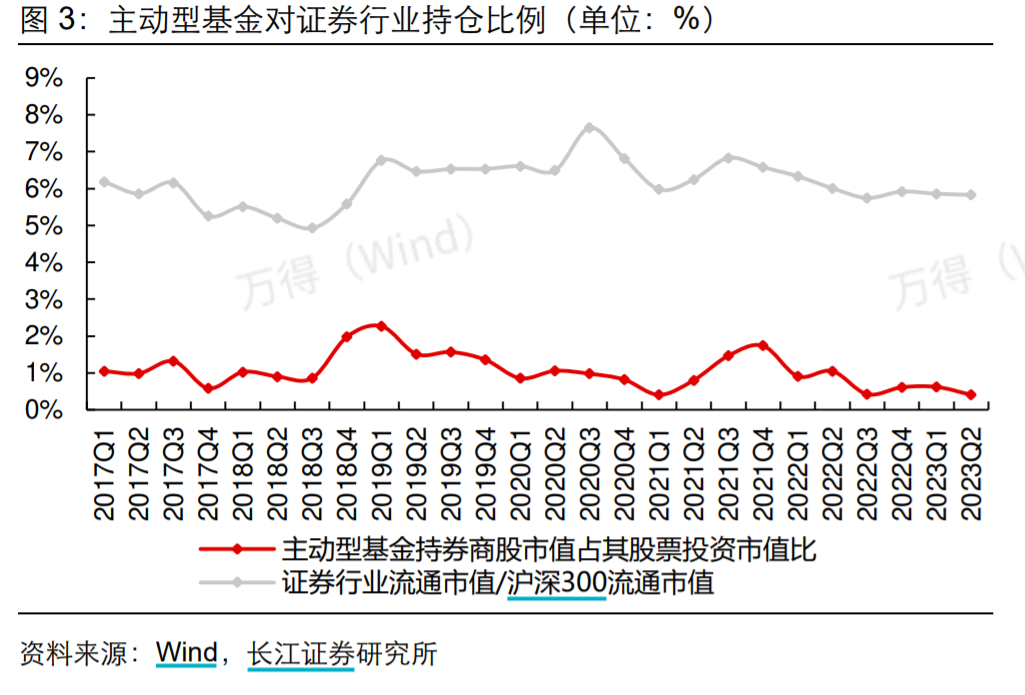

从基金持仓角度看,长江证券研究所统计,2023Q2非银整体持仓仍处低位,主动型基金重仓非银板块市值为127.67亿元,环比回落8.2%,占比为0.8%(历史0.6%-15.3%左右);其中证券板块基金持股市值占股票投资市值比例为0.41%,创阶段新低,后续若二季报披露业绩,叠加资本市场出现回暖,具有较大的加仓空间,可能会带来反弹弹性。

消息面上,7月28日,中金所重磅发布2023年中长期资金风险管理计划(简称“长风计划”),该计划自2023年8月1日起正式实施,旨在凝聚市场各方合力,提升机构投资者尤其是中长期资金参与金融期货市场质量,进一步拓展金融期货服务国家战略和实体经济的广度和深度。

感兴趣的小伙伴可以关注证券ETF(512880),一键布局证券公司龙头,把握中国资本市场长期稳中向好的投资机会,不过也要警惕短期内因为市场情绪迅速反复导致的临时调整的风险。

大金融板块在融资服务经济的职能、以及财富管理促进内循环的作用,后续在流动性相对宽松及资本市场改革政策红利下,有较强的估值修复动力及修复弹性。可以通过分批、逢低方式布局金融(510230)。

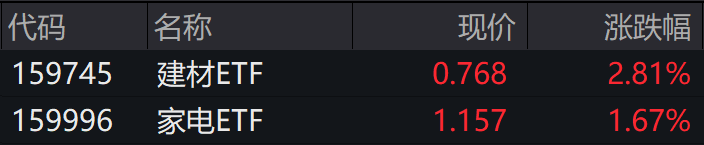

地产产业链或受重磅政策发布的影响,建材ETF(159745)7月28日斩获2.81%的涨幅,家电ETF(159996)全天收涨1.67%。

来源:Wind

7月27日晚,住房城乡建设部部长倪虹召开企业座谈会,就建筑业高质量发展和房地产市场平稳健康发展与企业进行深入交流。提出要继续巩固房地产市场企稳回升态势,大力支持刚性和改善性住房需求,进一步落实好降低购买首套住房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不用认贷”等政策措施;继续做好保交楼工作,加快项目建设交付,切实保障人民群众的合法权益。

进一步落实好降低购买首套住房首付比例和贷款利率,大力支持刚性和改善性住房需求。目前城市能级越高,首套房首付比例也相对越高,以上海市公积金贷款为例,所购住房建筑面积在90平方米以下(含90平方米)的,首付款比例不低于20%;所购住房建筑面积在90平方米以上的,首付款比例不低于30%;利率方面,根据贝壳研究院监测7月百城首套主流房贷利率平均为3.90%,分能级统计,7月一线城市首套房贷利率为4.50%,二线城市首套房贷利率为3.88%。住建部明确表态降低首套房首付比例和贷款利率,有助于降低购房成本,刺激购房需求,预计后续包括高能级城市在内的更多城市将进行首套房首付比例和利率调整。

近一个月来地产产业链重磅利好政策不断,继特大城中村改造政策推出,有关部门也是提出要进一步降低购买首套房首付比例和贷款利率,改善型住房税费减免的重磅政策。保交楼政策进一步落实,随着这些面积的竣工,带来消费建材需求的释放,从而平滑新开工的不足导致的后续需求影响。

中国房地产已经从粗放式的发展阶段,进入到改善性和存量房的新时代。改善性、高品质的居住需求和巨大的存量房会带来消费建材需求的稳定释放和新空间。地产产业链下游、具备消费属性的建材板块和家电板块的成长性更加确定,业绩弹性更大。

建材ETF(159745)和家电ETF(159996)值得关注。不过,也要警惕因宏观经济不景气,房地产市场改善型消费升级需求不达预期的风险。

风险提示

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。